從Bank 3.0邁向Bank 4.0,過去五年,金融科技(FinTech)早已成為金融產業的一門顯學,隨著消費者與企業對金融服務需求的改變,金融業者需要更積極構思全新商業模式,上雲便成為創新的重要關鍵。

從Bank 3.0邁向Bank 4.0,過去五年,金融科技(FinTech)早已成為金融產業的一股顯學,許多銀行紛紛啟動數位變革旅程,期能藉由新興科技來協助創新營運、提升競爭力。而另一方面,新冠疫情重新定義生活與工作模式,在零接觸概念的帶動下,也更進一步帶動數位金融的發展。 台灣微軟大型企業商務事業群總經理卞志祥認為,雲端技術成熟與COVID-19都是加速金融數位轉型的因素之一,但主管機關因應內在情勢或疫情發展而有系統地解構與放鬆管制(Deregulation),包含開放設立純網路銀行、鬆綁「金融機構作業委託他人處理內部作業制度及程序辦法」、推動電子支付發展、綠色金融行動方案2.0,一直近期開放銀行(Open Banking)三階段落地,也為金融產業開啟了更多的機會。

「金融產業是國內特許行業,在高度監管下,過去的金融產業就像被關在鐵柵欄內,好處是不容易被外來者觸及而受到保護,但也因此少了外界的歷練與衝擊。如今在有系統的放鬆管制下,雖然鐵柵欄還在,但柵欄之間的間距變寬了,與外界的接觸也變得更為直接。」他笑著說,其實許多的金融機構對於現況都躍躍欲試,因為法規鬆綁打開了很多的可能性,例如開放銀行很明確地把銀行或金融的服務從底層傳統的金融架構拉升到一個跨產業與跨界的架構,以微服務的方式整合許多前端,包含旅遊、零售、電商、保險(指的是線上或跨領域的保險),而原本要求客戶走進分行,現在則是讓銀行的服務走出分行,直接整合到產業裡面。「其實,許多大型金控、銀行都已成立數金部門,其獲客的方式早已跳脫傳統分行,同時也導入DevOps,快速地使用容器、微服務的技術與外界的服務進行結合,這些新技術被充份應用之後,金融機構已嘗試積極地跨出台灣。」

助力開發金控加速轉型

隨著消費者與企業對金融服務需求的改變,金融業者需要更積極構思全新商業模式,上雲便成為金融創新的重要關鍵。去年(2021年),中華開發金控(以下簡稱開發金控)便與微軟進行策略合作,規劃短、中、長期雲端架構,對內提升員工數位技能,對外強化客戶服務與夥伴業務開發,同時也協助旗下各子公司建構私有雲的基礎架構,安全地進行系統整合與資料運用管理,加速數位轉型,讓集團綜效最大化。

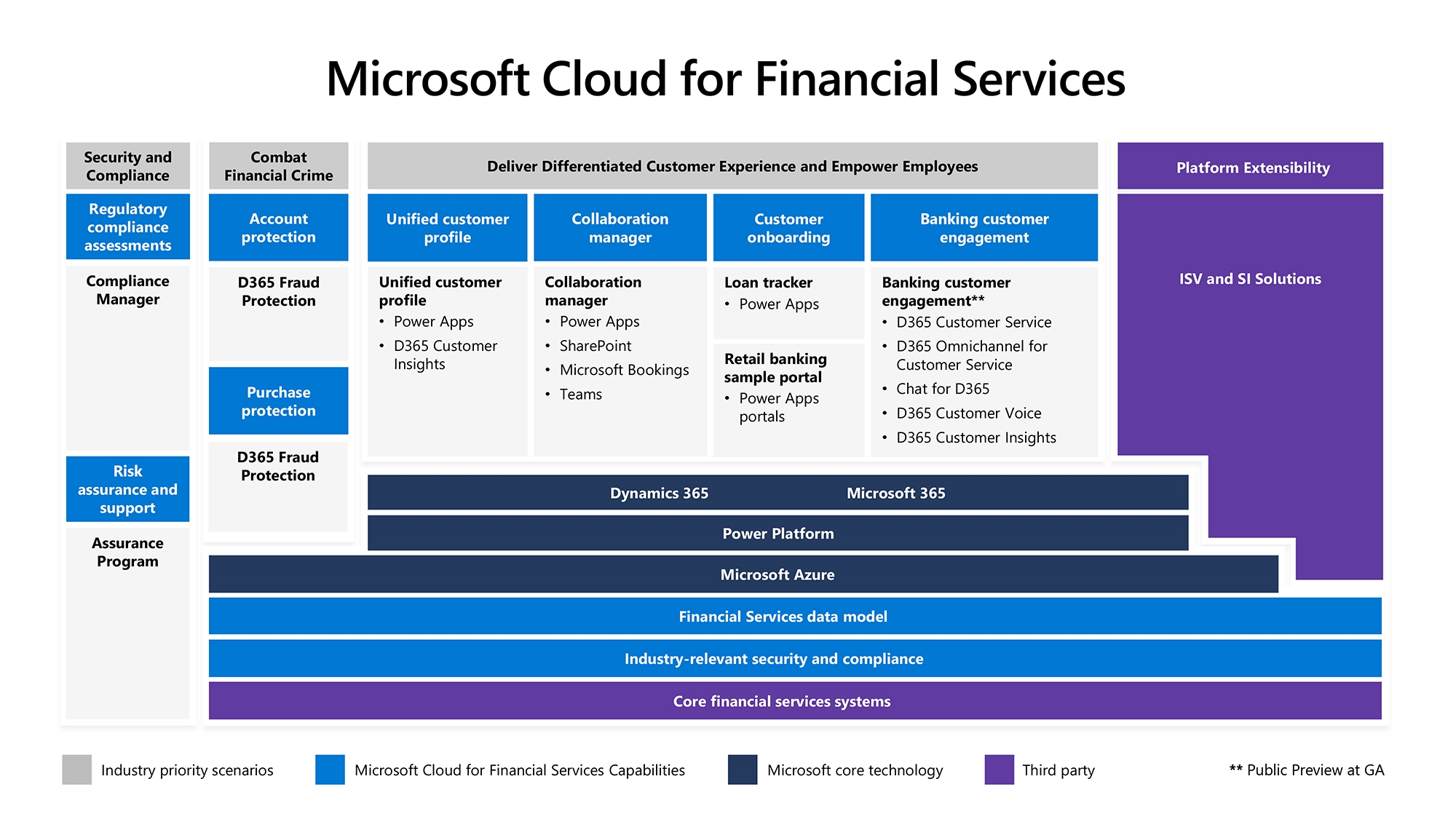

除了提供雲端技術之外,微軟也提供了金融雲來協助金融產業轉型。(資料來源:微軟官網)

除了提供雲端技術之外,微軟也提供了金融雲來協助金融產業轉型。(資料來源:微軟官網)

卞志祥指出,開發金控與微軟在多個面向均有合作,包含導入Azure Cloud Foundation(ACF)、採用DevOps開發、將部份應用服務託管在Azure雲端,同時也部署Azure Stack HCI混合雲平台。他進一步解釋,ACF旨在協助企業建立Foundation,為上雲前的技術移轉作好準備,而導入DevOps敏捷式開發跟服務的目的則希望讓原來採取瀑布式開發的程式開發人員習慣在雲端敏捷式開發以及所有工具的應用。同時,開發金控也把部分應用程式直接託管在Azure雲上提供對外服務,針對現階段法規還沒允許上雲的資料則存放在Azure Stack HCI混合雲平台,既符合地端資料處理的要求又有Azure雲端處理能力。未來法規開放或者是微軟資料中心在台落地後,就可以在符合法規的條件之下把資料搬移上雲,屆時就無須花費兩遍工夫。

他觀察,全球金融機構在五年前便開始高度擁抱雲端,而台灣在兩年前就開始有沙箱的專案,比較大膽的銀行已經開始雲地整合的混合架構,上雲的趨勢已經百分之百成形,而且不會再逆轉。

轉型方向取決挑戰或考量

運用雲端技術與服務來進行創新與轉型的案例已愈來愈多元,例如去年五月,金管會保險業者可用視訊完成保戶親晤、親簽的程序,富邦人壽便打造「VIP視訊保」平台,提供一條龍式即時又安全的視訊對保與延伸金融服務,並協助第一線員工於疫情期間持續拓展業務服務,更加快速完成投保流程;又如兆豐銀行在全球疫情爆發初期,立即部署雲端協作平台,以串連海內外近6,000名員工,讓營運不中斷。

然而,金融科技究竟是業務型態的轉型、科技的更新或者是技術的轉型?卞志祥認為,這取決於金融機構面臨的挑戰或首要考量(Top of Mind)。在挑戰方面,很明顯地,舊系統的設計架構、對客戶的服務方式已不敷所需,早期核心銀行是以產品為核心,因此有信用卡、借貸以及存放款等部門,而且由於部門之間的資料並不分享,因此無法高度客製化,只能推動定型化契約。但如今已走向以人為中心的一個生態系銀行(Ecosystem Banking),亦即不只是銀行的信用卡、放貸等這些本業,還要把服務跟外部結合,在這種情況下,雲端、資料分析技術或者是其他人工智慧(AI)的處理方式,都是為了解決客戶心態與行為上的改變,因此會同時涉及到業務模式與底層的結構,所以金融行業會利用這一波從業務轉型驅動技術轉型,或者是從技術轉型順勢因應業務轉型。

除此之外,金融管理者也會考量人才/技能、混合工作形態、資料、合規與法規遵循(Legal與Compliance)、資訊安全以及ESG與永續議題,而這六個層面都與資料、上雲有關。對於金融機構而言,混合工作形態短期是受到COVID-19影響,而中長期將發揮出極佳的效率與成本效益,然而這並不只是在家辦公或遠距工作,還包含了協作模式的不同。另外,由於銀行會接觸許多終端客戶,因此擁有大量的資料,然而在舊的架構下,資料分散在各處,更不用說跨保險、證券,如何從資料得到洞察、改變業務模式,也是業者一直在關注的課題;至於在合規與法規遵循方面,金融產業一方面要創新營運,一方面得面臨金融犯罪以及洗錢還有越來越高的監理要求。而在資安的議題下,以前企業因為考量資安而不上雲,隨著駭客攻擊手法愈來愈多元,面對層出不窮的資安事件,金融機構在受到高度監管下,現今則必須上雲來解決資安的議題。

「人才/技能也是一個面向,」他提到,雲服務開啟了許多產業的創新大門,但也因為每個產業都在往同樣的方向移動,因此有限的人才勢必會被所有產業分食,也造成金融業必須與所有產業爭取,甚至會落入薪資或福利競爭的現況。雖然如此,金融業卻能因此改變公司的文化,藉由新世代跨界人才的引進,進行組織的換血與文化的轉型。

產業雲助力金融轉型

金融服務唯有加上場景體驗才能提升,同樣地,雲端架構也唯有結合產業的需求才能成為產業雲,面對新世代客戶行為與觀念上的改變,微軟除了提供雲端技術之外,也提供了金融雲與永續雲來協助金融產業。其中,金融雲是將微軟在金融服務中看到最重要的八個面向與模組切割出來,提供給金融產業使用,而永續雲則是跨行業的一朵產業雲。

卞志祥進一步說明,微軟金融雲是一個平台,必須有生態系來支援企業導入與使用,在這方面,微軟以及夥伴的顧問服務能夠協助企業規劃與導入,包含如何升級或介接舊有系統,如何提供後續支援以及資料分析,甚至還包含人員的訓練,「微軟把內部員工的訓練往外擴展到企業端,有系統地讓企業客戶人員接受訓練,以便銜接自身內部的需求,而這也是與其他雲端服務供應商的不同之處。」

「而永續雲則因為與各地法規、標準,還有聯合國訂定的碳排標準跟Scope 1、2、3(範疇1、範疇2、範疇3)的計算方式息息相關,各個產業要求也都不同,因此會針對不同的產業模組定義模板,讓各個產業很容易地套入現有的產品與開發流程,並且計算出碳排的相關資訊。他提到,近期金管會為營造健全ESG生態,以強化企業永續經營及資本市場競爭力,也要求金融業強化ESG資訊揭露並產出報告,因此如何把資料記錄下成為一份報告,並且有意義地追蹤,便是永續雲的概念。

永續金融商機

「永續金融不只與碳排有關,更可能衍生出極為龐大的商機。」卞志祥舉例,商業銀行過往對中小企業或是大型企業放貸時,主要是以債信與信評為評斷的標準,但因為全球淨零碳排的目標,未來會著眼對ESG或碳排的永續概念有多強,換言之,如果能夠協助中小企業做出碳排記錄與報告的話,就能有更大的利基促使中小企業到該銀行申貸。

台灣微軟大型企業商務事業群總經理卞志祥指出,雲端技術成熟與COVID-19都是加速金融數位轉型的因素之一,但主管機關因應內在情勢或疫情發展而有系統地解構與放鬆管制,也為金融產業開放了更多的機會。

台灣微軟大型企業商務事業群總經理卞志祥指出,雲端技術成熟與COVID-19都是加速金融數位轉型的因素之一,但主管機關因應內在情勢或疫情發展而有系統地解構與放鬆管制,也為金融產業開放了更多的機會。

假設某一家金融機構能夠建立一個中央平台,讓所有的中小企業都上在這朵雲上,如此一來,就等同擁有一座中小企業的資料庫,甚至可以從原來的金融服務轉成資料服務,在中小企業同意的狀況下可以開放給其他的授信跟信評機構,對於中小企業而言,也能得到更多取得資金的機會。這對全球大型企業的影響更是明顯,例如貝萊德基金在2020年已宣示不投資任何高碳排的企業或者是沒有明顯減碳足跡企劃書的企業,因此諸如英國石油、雪佛龍這類型公司便得不到境外基金的挹注做直接投資,同樣地,大部分的金融機構在審核放貸或是聯貸案時,很可能也會依企業本體的碳排標準給予不同的利率。換言之,在風險一樣的情況下,如果對減碳有目標或有所承諾,就可以取得較低的貸款利率。

他提到,而對銀行而言,全球聯合國組織和COP26已經把銀行業的投資跟放貸產生的碳排列為金融機構的Scope 3,亦即如果放貸或投資高碳排的企業將會影響到金融業ESG評分,而導致該業者在金融市場的評比下降。「就我們的觀察,不管是零售金融(Retail Bank)、投資銀行(Investment Bank)或是商業銀行,其實每一個行業對這方面都有很高的期望,目前在台灣也已開始與銀行有些合作。」